習い事アプリミルームで100個講座を受講したら人生どう変わる?をテーマにブログを書いています。

現在6個目の講座になります。

ライフスタイルカテゴリーで一番人気の今からはじめる貯金講座を受講してみることにしました。

家計を賢く見直そう!今からはじめる貯金講座はどんな講座?

お金に関する基礎知識を学ぶことができます。

今からはじめる貯金講座では、

・無理なく増やすテクニック

・投資

・ふるさと納税

・IDECOなど。

初心者が幅広く知識を得ることができる講座です。

今からはじめる貯金講座にかかる料金は?

動画視聴料は、会費としてすでに支払い済みなので割愛。

キット代はかかりません。

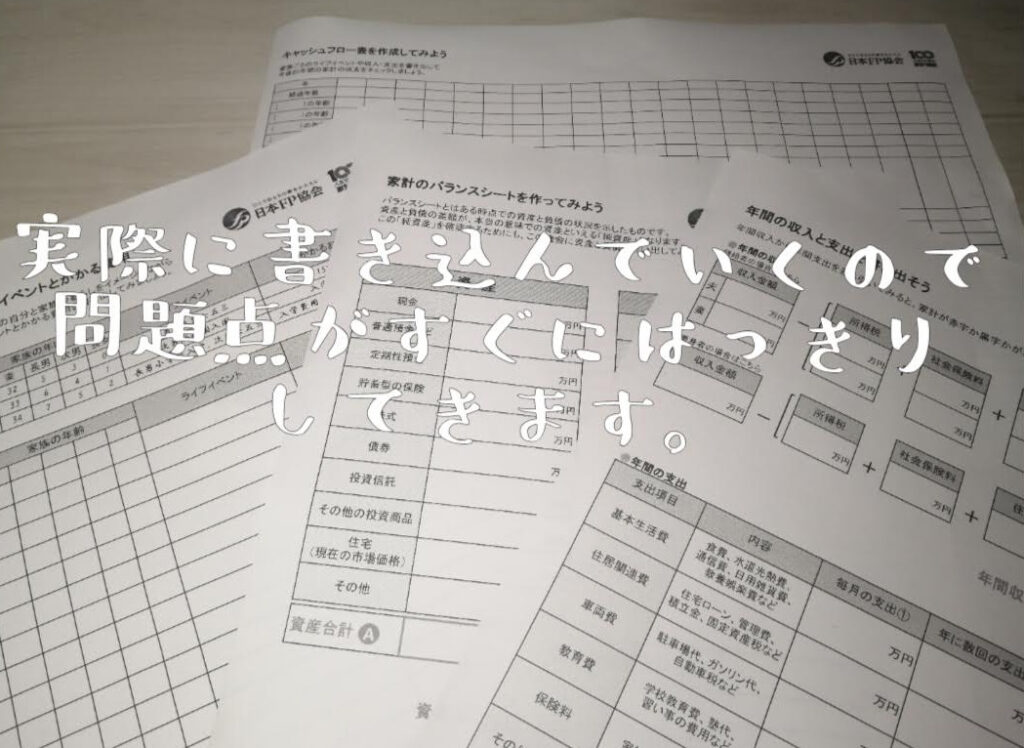

添付資料があります。

日本FP協会のHPからダウンロードできます。

講師のまな先生とは

お金のルールを知れば、誰でもしっかり貯められるようになると提唱し、お金の情報(貯金・節約・投資・サイドFIREなど)を発信。

自身は2014年に貯金ゼロの状態から家計管理を始める。2016年に世帯純資産が1,000万円に。2021年には7,000万円になる。

動画は全8回

レッスン1:お金についての基礎知識を学ぼう 14:32

レッスン2:家計を「見える化」しよう 12:18

レッスン3:家計のダメポイントを見直そう 22:34

レッスン4:家計の管理方法を身につけよう 8:09

レッスン5:投資の必要性を学ぼう 10:32

レッスン6:お金を増やすテクニック① ふるさと納税 13:54

レッスン7:お金を増やすテクニック② IDECO 14:09

レッスン8:お金を増やすテクニック③ 積立NISA 18:52

今からはじめる貯金講座にチャレンジしてみた

日本人の生涯賃金は平均2億円

高卒、大卒、男女別で差はあるが平均すると2億円にもなる。

大金ですね。

逆に人生でかかる大きな出費はこの5つ 合計金額は1億9700万円

・マイホーム 約6000万円(物件4000万円+諸経費や維持費)

・マイカー 約2900万円 (維持費と150万円の車に買い替え費用7回を含む)

・保険 約1600万円

・教育費 約2000万円(子供2人の場合)

・生活費 約7200万円 (月15万円で計算 期間は40年間)

ここに老後資金は含まれていません!

2億円も稼いでも、貯蓄はできず生活はぎりぎり。

まな先生は、

・普通を疑うこと。

・選んでいるのではなく、選ばされていることを知ること。

が大事だと言っています。

例えば公共機関が発達した都市部に住んでいるなら、車はいらない、もしくは、必要なときだけレンタルするという選択肢がでてきます。

また、松竹梅で3種類の値段が付けられた商品のうちどれかを選ばなければならない場合、人は真ん中を選ぶことが多く、この習性(極端の回避性)を利用して企業はマーケティングをしていることを知り、一番安い値段の商品でもいいのではないかと考えるべきだとまな先生は言っています。

収入-貯金=支出でお金を溜めていく

収入ー支出=貯金ではパーキンソンの法則が働き溜めることができないので注意。

パーキンソンの法則とは、簡単にいえば収入が増えると、支出も同時に増えてしまうという法則のことです。

家計管理で現状把握

お金への漠然とした不安は、把握をしていないことから起こります。

まずは1ヶ月家計簿に挑戦

住宅ローンや公共料金などの固定費。

食費。

帰省や病院など不定期に発生する費用。

これらを把握し、今度は年間分を作成します。

次に純資産を把握

純資産とは持っている資産か負債を引いたもの

持ち家なら市場価格など。

保険なら解約返戻金。

車なら売値。

次にライフイベント表を作成

結婚、出産、マイホーム購入など将来にかかるお金を把握。

最後にキャッシュフロー表を作成

問題点に対して早めの対策ができ、現在何すべきかを知ることができます

家計のダメポイントを発見→見直しへ

支出は2種類

・管理不能支出(固定費)家賃、携帯代、保険料、公共料金、車

・管理可能支出(変動費)食費、日用費、娯楽費

取り込みやすいのは、管理不能支出

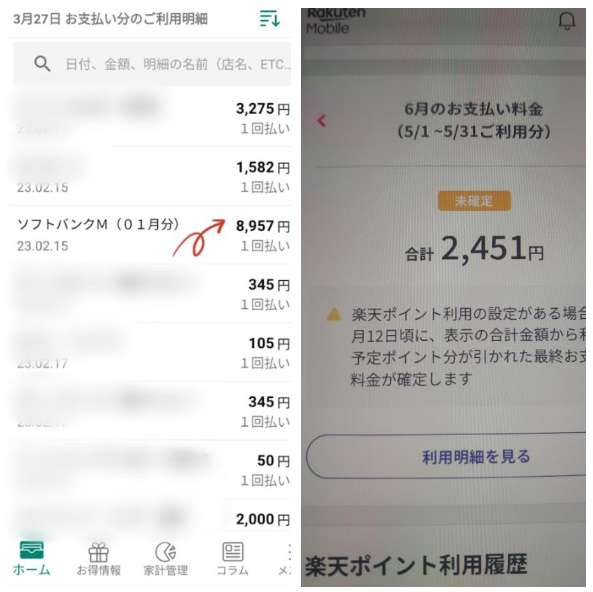

私の場合、

家賃 → 住宅ローン変動金利で安いので借り換えしてもさほど意味無し。

携帯 → ソフトバンクから楽天モバイルに。

8957円が2451円にまで下がりました。5000円以上お得!

楽天モバイルを使ってみての感想はまた別のブログ記事で。

保険料 → 現在、がん保険(3196円)のみなのでこのまま。

公共料金 → 電気、ガス代を減らせたらもっといいかな?

車 → 無し

欲望に優先順位を

全ての欲望を叶えることは金銭的に不可能なので、優先順位を付けて、下のものは思い切って切り捨て。

【私の欲望】

1位:自分のペースで好きな仕事をする

※現在、週4勤務で23時帰りとハードワーク気味。できれば週2までハードワーク日は下げたいのでこの目標を叶えるため、

ミルームの別講座『ミルーム100チャレ001 理想を現実へと変える手帳 my bestday note 講座』で挑戦しています。

2位:良いものを少しだけ

質のいいものを取り入れ、満足を得るのが好きです。

3位:映画を映画館で集中して観る

会員デーや鑑賞ポイントを溜めてお得に観るようにしています。

4位:友人たちとのお茶会は厳選する。

誘われても行くのは厳選。回数を減らしました。結果、時間も余り、自分のしたいことに使えうように

5位:流行のファッション・メイクを買うことに時間を割かない

年齢を重ねて興味がなくなりました。しかし、似合う色やメイクには興味があるので、ミルームの別講座『ミルーム100チャレ004 自分に合うコスメがわかる!実用パーソナルカラー講座』で挑戦しています。

家計簿無し!管理可能支出は週2万1000円で管理

週で使える額を決めて、何に使ってもいいと自由さをもたせるのがいいそうです。

現金でもいいのですが、プリペイドカードに週初めに2万1000円チャージし、週終わりまでに使い切るというルーティンするのがおすすめだそう。

給料日に自動で振り分けしておく

1:生活費口座(割合:55%)※管理可能支出の週2万1000円はここから

2:貯蓄口座(割合:40%)

3:プール口座(割合:5%)

投資に挑戦し家計に貢献

インフレのせいで、銀行預金しているお金の額は変わらないのに、価値は減ってしまう。

なので、株は経済状況に連動しているので、投資にチャレンジする価値あり。

※1971年生まれのフランスの経済学者トマ・ピケティが過去3世紀分の調査を十五年かけてし、労働でしか収入を得られない人は裕福になれないという結果がで証明されている。

『21世紀の資本』という映画にもなっており、本人も出演

現在アマゾンプライムビデオ・U-NEXTで観ることができます。

ふるさと納税で税金がお得

レッスン5ではふるさと納税のことについて学びます。

自己負担2000円で、寄付金分の金額が翌年に住民税や所得税から引かれる制度。

米、魚、肉などの返礼品が貰えダブルでお得。

おすすめのふるさと納税方法は、『楽天ふるさと納税』。

1自治体=1店舗。買い周りの対象になるので、楽天ポイントがザクザク溜まってトリプルでお得!

ふるさと納税の対象者は?

所得税・住民税を収めている人。

※無収入、非課税の人はふるさと納税の対象者になりません。

iDeCoで税金がお得

掛け金を月々払うことで、所得税や住民税の負担を減らすことができます。

例えば、年収500万円の夫(掛け金2万3000円)と、年収300万円の妻(掛け金2万3000円)だった場合、年間合計9万7500円も税金が安くなります。

認可保育料も安くなる!

認可保育園の保育料は所得に応じて変わるため、年収500万円の夫(掛け金2万3000円)と、年収300万円の妻(掛け金2万3000円)の場合、月々5,700円。年間して6万8,400円安くなります。

他、

・児童手当の所得制限ギリギリの人

・高校授業料の所得制限ギリギリの人

にも有利に働くことがある。

iDeCoのおすすめの運用会社は?

手数料の安いSBI証券や、楽天証券がおすすめ。

私は楽天証券を持っているのでiDeCoを開始するなら楽天証券にしようと思います。

iDeCoのメリット

60歳まで引き出すことが出来ないので強制的に老後資金を溜められる。

iDeCoのデメリット

価格の変動がある。

60歳まで引き出すことができない(※休止や減額も可能)

受け取り時に税金がかかる場合がある。

積立NISAで税金がお得

長期・積立・分散投資を支援するための非課税制度。

日本に住んでいる20歳以上が対象。

・つみたて投資枠 年間120万円

・成長投資枠 年間240万円

・2枠合計で1,800万円まで非課税で投資可能。

まとめ

生涯賃金2億円稼いでも、1億9700万円が生活費等で消えていくという現実に衝撃を覚えました。

節約できる部分には積極的に取り組み、優先度の低い欲望はしっかり切り捨てるなどして対応していきたいと思います。

NISAはすでに挑戦しているので、税金がお得になるふるさと納税とiDeCoを検討してみようと思います。